课程背景:

股权架构设计伴随着企业发展的每一个阶段,初创企业投资人如何进入,如何保证利益合理分享,如何退出;成长期企业如何估值,如何融资;扩张期企业如何分钱和分权,如何让企业进一步做大;成熟期企业创始人如何牢牢掌控公司的控制权,避免公司旁落他人。因此,企业要想长远发展就必须做好股权架构设计。据统计,中国每天诞生1万多家企业,平均每七分钟诞生一家企业,近一半的企业存活不到四年,其中因为股权设计不合理破产的约占五成。本课程将教会学员如何科学地设计企业股权架构,助力企业基业长青。

课程收益:

● 了解企业股权架构设计的核心理念

● 了解企业股权架构设计涉及的重要工具

● 了解公司法中关于股东权利的重要规定

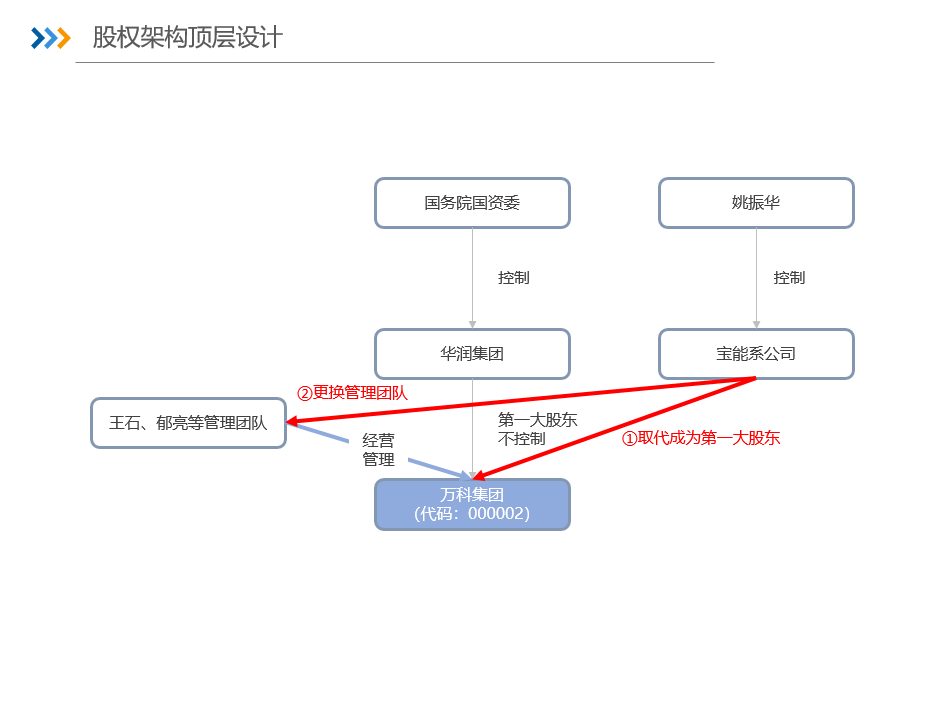

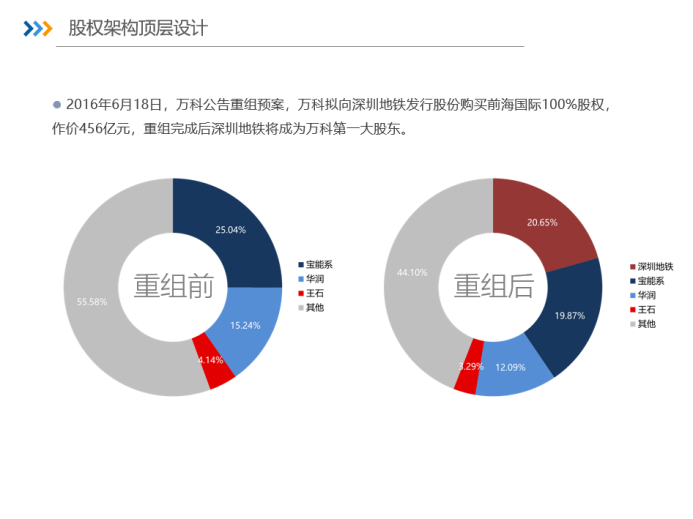

● 了解万科、碧桂园、蚂蚁金服、小米等知名公司的股权架构设计

● 掌握至少三种股权架构设计方案

● 掌握分股不分权的六种方法

● 掌握IPO上市对股权架构设计的要求

课程模型:

课程时间:1天,6小时/天

课程对象:董事长/总裁/董事会秘书/财务总监

课程风格:

源于实战:课程内容主要来自老师的实操经验,课程注重实战、实用、实效

幽默风趣:课程氛围非常好,擅长用问答互动、知名案例点燃培训现场

逻辑性强:课程体系性强,授课逻辑性能够抓住每个听众的思维

价值度高:课程内容经市场实战打磨,讲授的资本运作工具能够有效运用

课程大纲

第一讲:股权架构设计基础

一、常见股权架构

1. 股权架构选择的考虑因素

2. 境内境外股权架构对比分析

3. 内资合营与中外合营股权架构的差异

4. 境外股权架构解析之WFOE

5. 境外股权架构解析之VIE

二、公司法中关于股东权利的重要规定

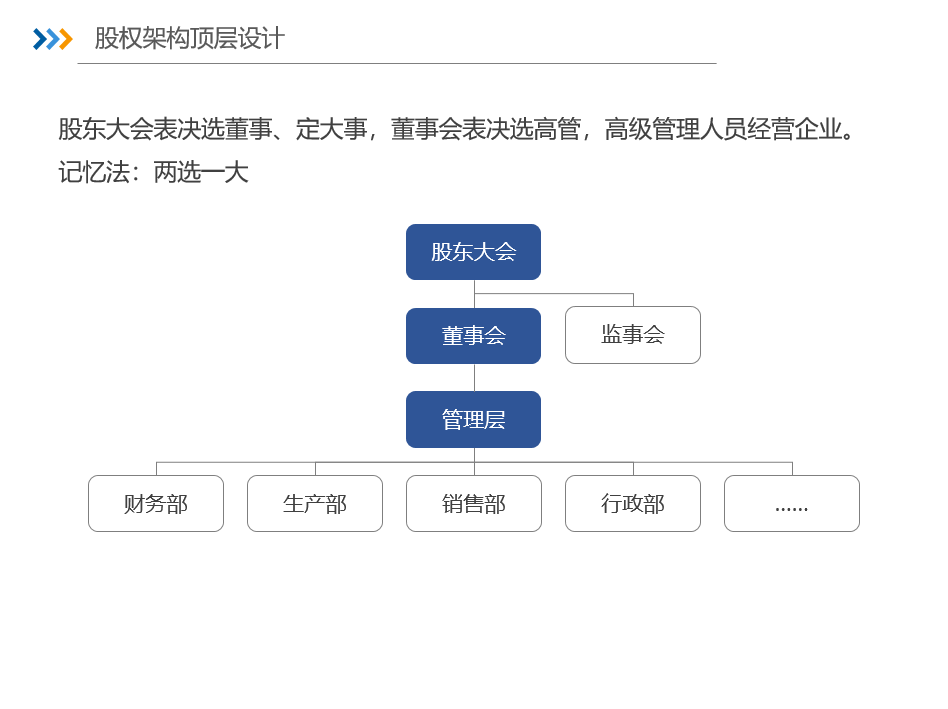

1. 股东(大)会职权、董事会及监事会职权

2. 有限公司控制权的三个重要持股比

3. 非公众股份公司的四个重要持股比

4. 上市公司的六个重要持股比

第二讲:股权架构顶层设计方案

一、创始股东的持股安排

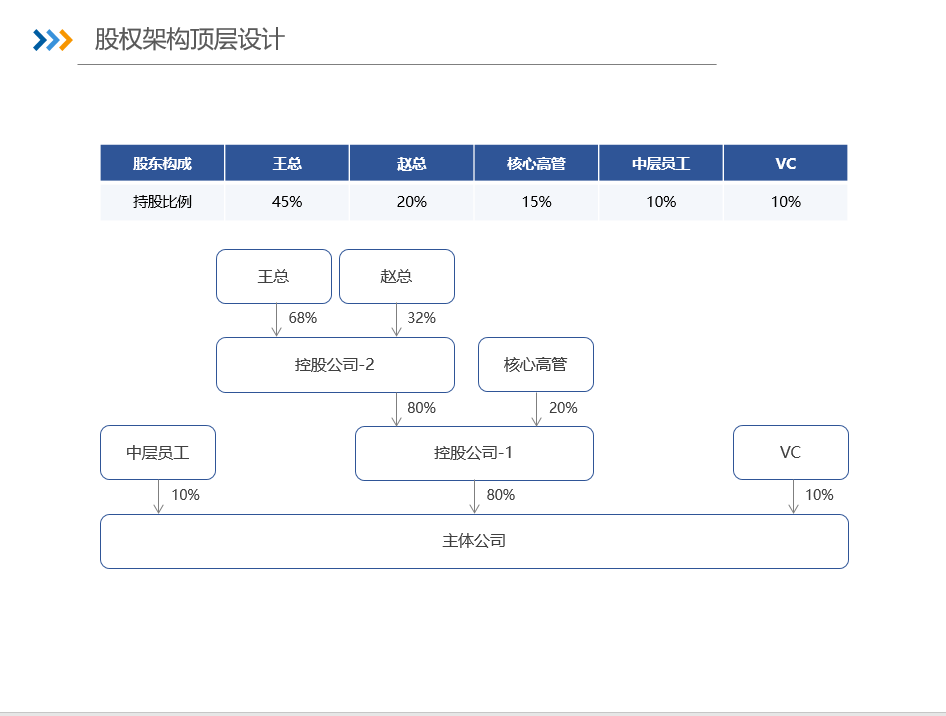

1. 各类型股东持股比例安排,创始人、财务投资人、战略投资人及资源型股东

2. 公司估值测算,现金流贴现法与可比公司法概述

3. 合伙创业协议对于股权预留、调整和收回的安排

4. 股权激励与股票期权

二、创始人应该如何牢牢把握公司的控制权

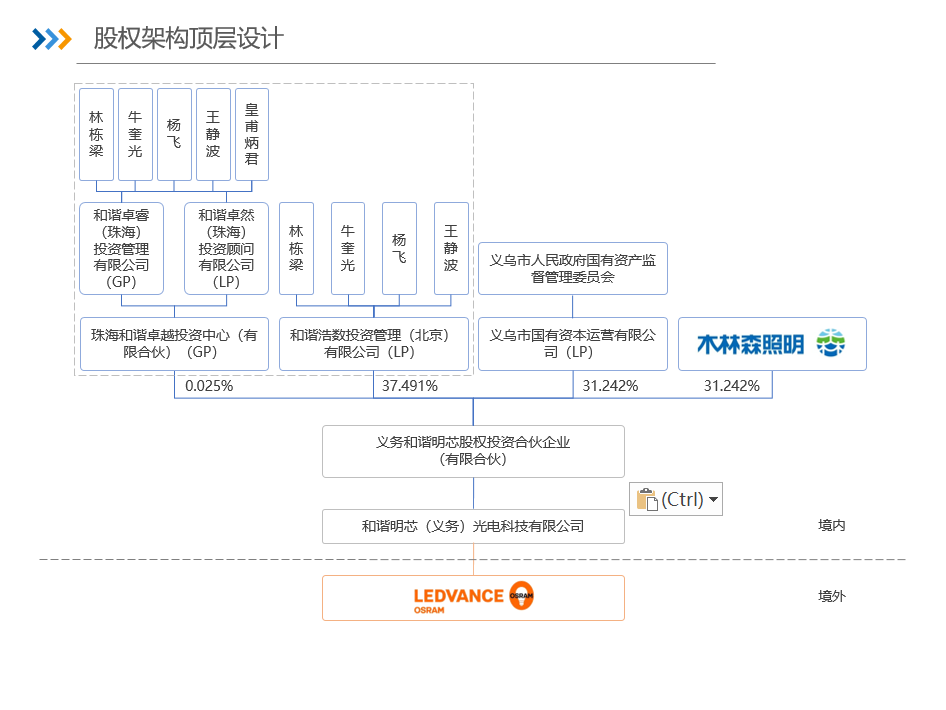

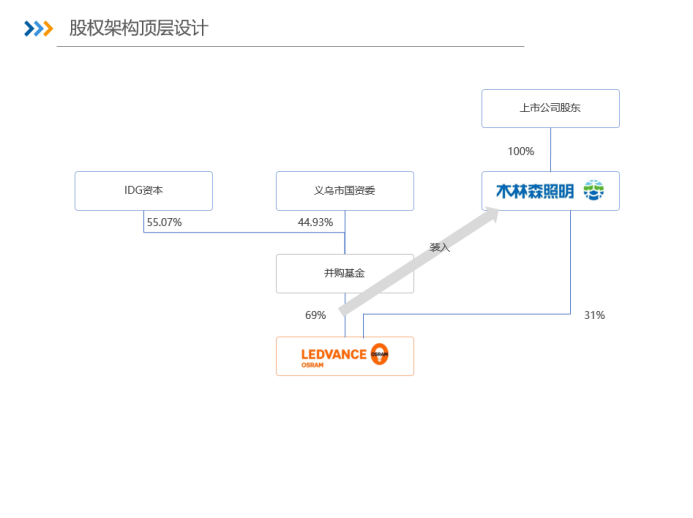

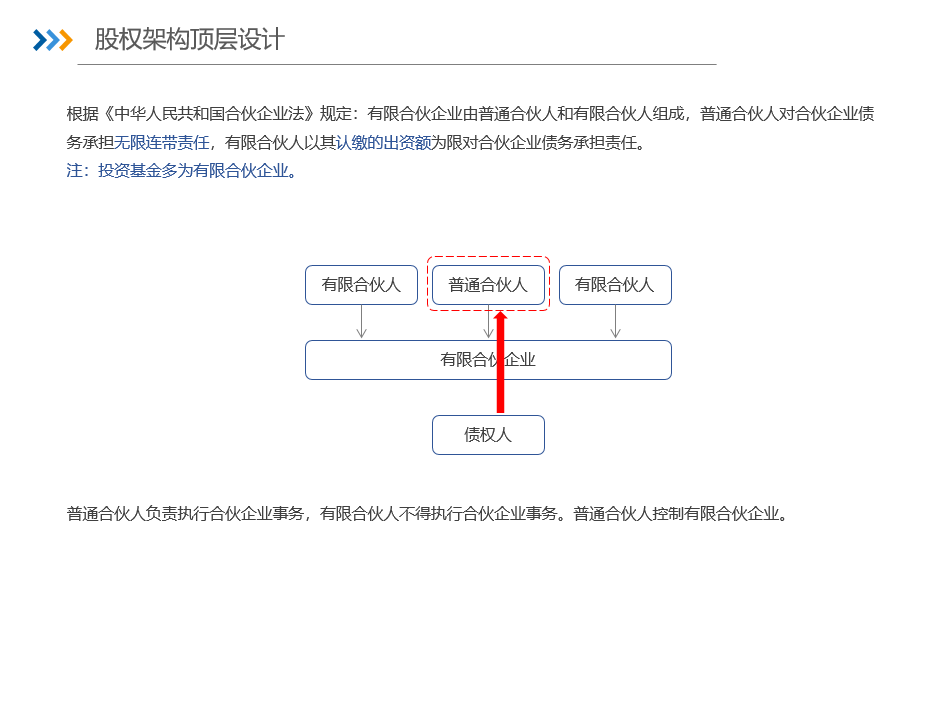

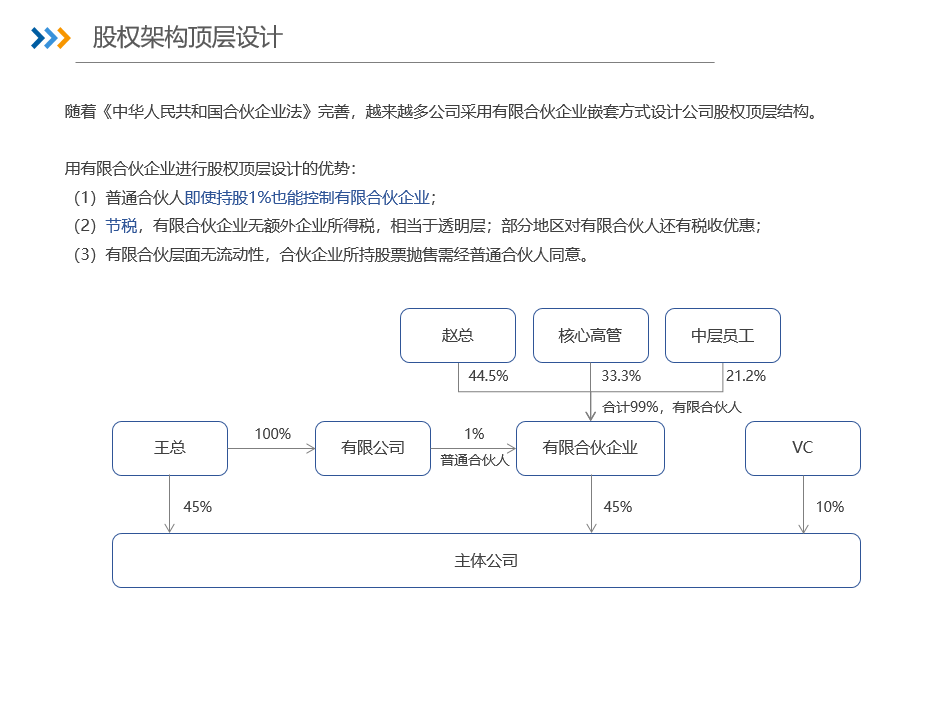

1. 有限合伙企业

2. 多层次(金字塔)架构

3. 一致行动人

4. 委托投票权

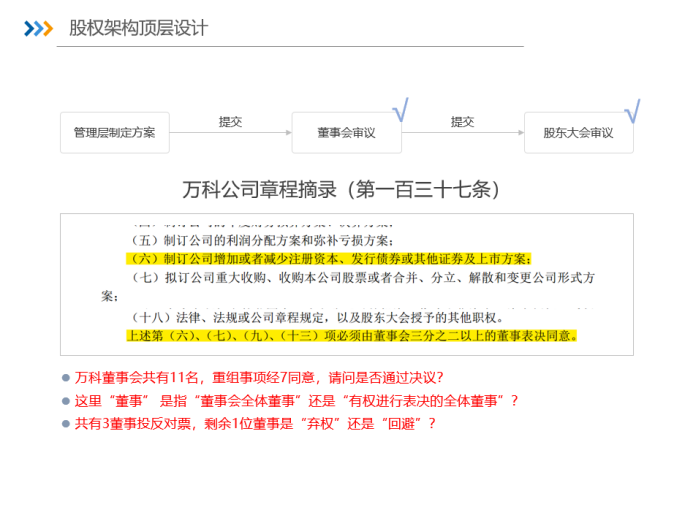

5. 公司章程控制

6. AB股

第三讲:子公司股权架构设计方案

一、子公司股权架构设计方案

1. 项目孵化与内部创业

2. 复制型子公司,万科与碧桂园的跟投机制对比

3. 拆分型子公司

第四讲:私募股权融资

一、私募股权融资概述

1. 战略投资人与财务投资人特点与区别

2. 私募股权融资流程

3. 私募股权融资涉及的尽职调查与交易文件

二、私募股权融资估值

1. 股权估值概述,绝对估值法和相对估值法

2. 现金流贴现法,股利、自由现金流、股权现金流贴现模型

3. 可比公司法,P/E、P/B、P/S估值法

4. 新经济公司估值方法

三、私募股权融资条款

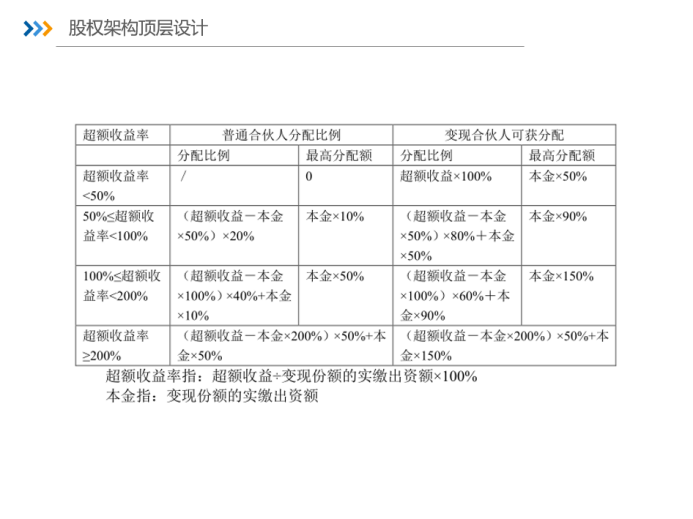

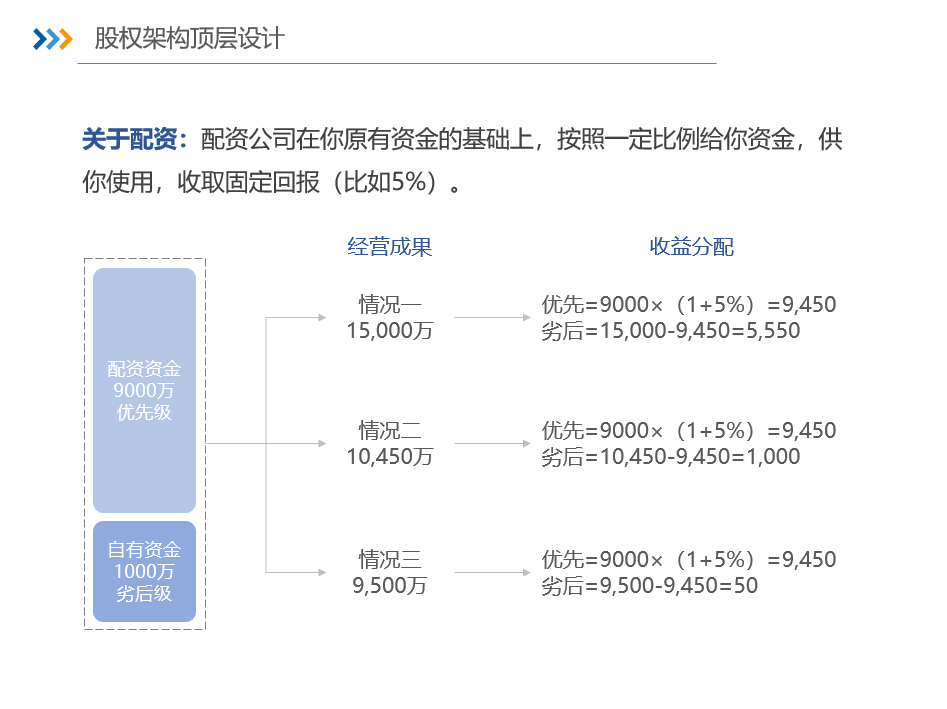

1. 清算事件下的财产分配

2. 股息支付约定

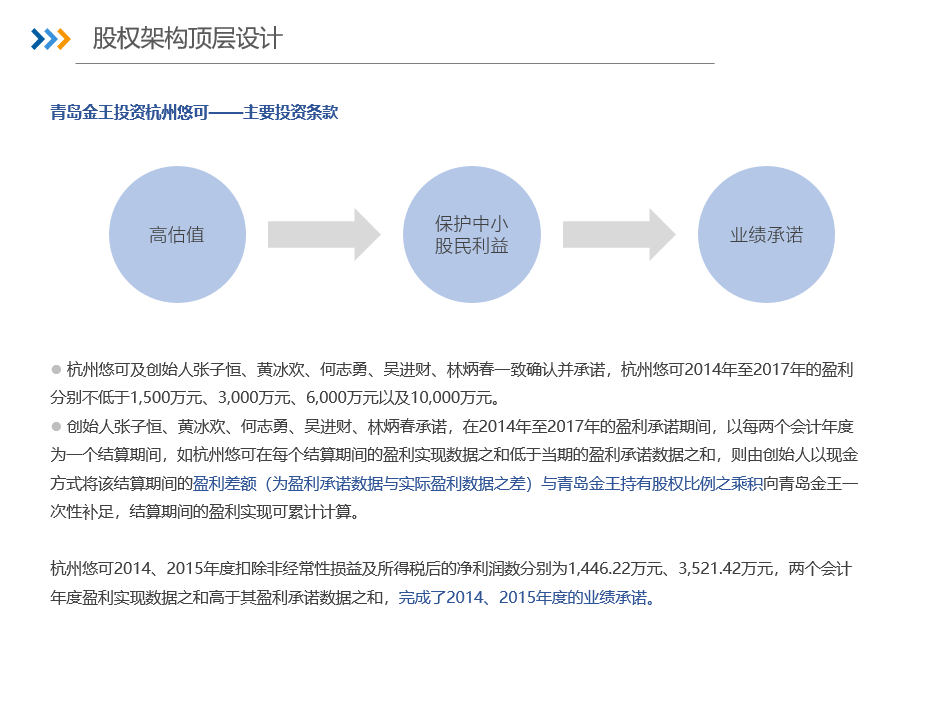

3. 对赌条款下的业绩调整

4. 股份回购

5. 股份授予、收回与认购新股

6. 不竞争、保密和知识产权协议

7. 员工激励计划

8. 反稀释

9. 股份转让限制

10. 跟售权

11. 领售权

12. 投票权

13. 否决权

14. 信息检察权