课程时间:2天,6小时/天

课程对象:保险从业者

课程背景:

改革开放近四十年,我国的经济发展取得了举世公认的巨大成就。而每个家庭也积累了一定的财富,但随着第一代创富者也在逐渐老去,“财富传承”这一问题已经成为社会性的问题。随着“守富”和“传承”成为客户的焦点,客户在选择金融产品时更加的谨慎。这就要求保险从业人员的营销方式需从“产品为导向”转变为“客户需求为导向”,以解决客户问题为目标的新型销售思路。

本课程以家庭传承风险为基础,有效解决保险从业人员在营销中高端客户时没有切入口、找不到痛点的问题。课程从法律风险角度讲解保险在家庭传承规划中的作用。通过两天的演练,让保险从业人员掌握法律传承工具订立的注意事项、保单和保险金信托的设计方法,用法律+保险的方式解决客户的财富传承问题。

课程收益:

● 掌握财富传承需求分析方法及方案制作

● 掌握法律传承工具订立的注意事项、保单的设计方法

● 掌握法律+保险的方式解决客户的财富传承问题

|

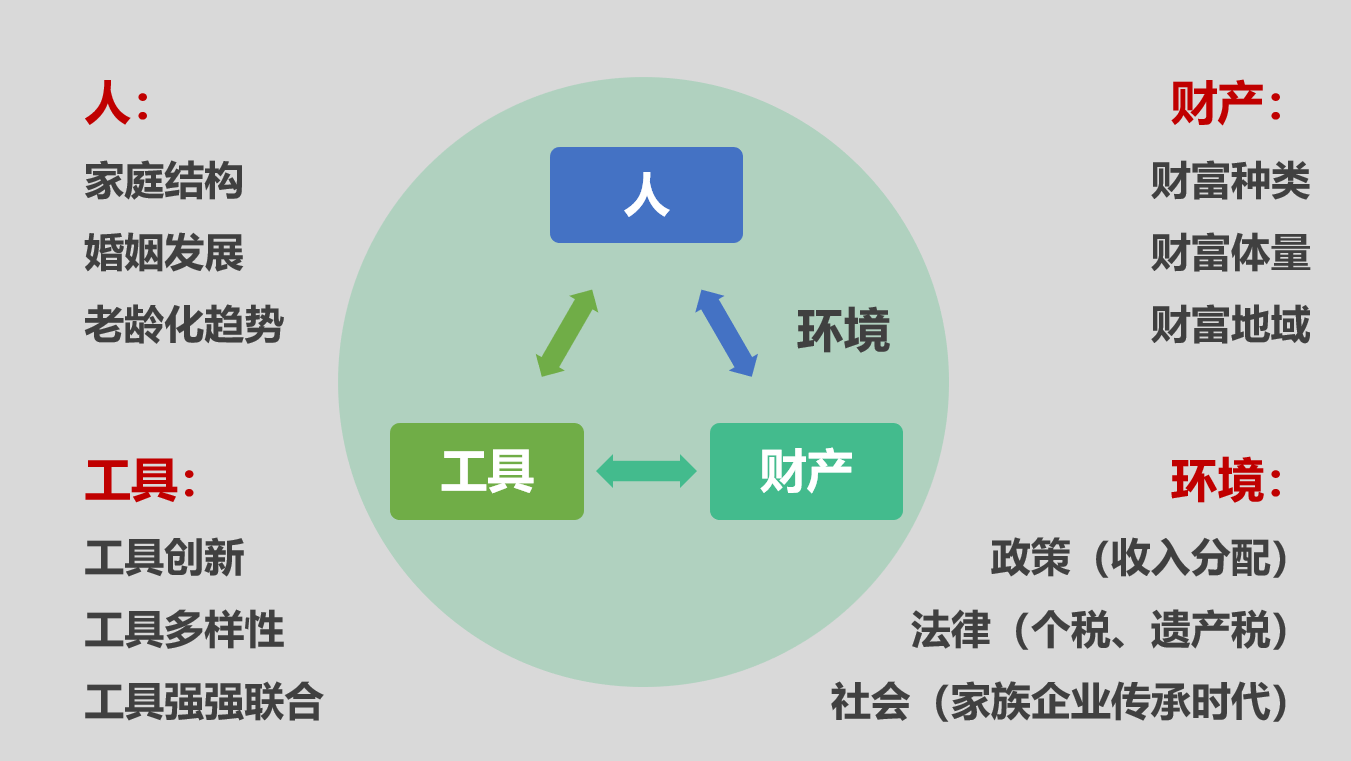

课程模型:

课程时间:2天,6小时/天

课程对象:保险从业者

课程方式:授课讲解+工具应用+案例演练

课程大纲

话题研讨:我们做财富传承的目的是什么?

第一讲:财富传承——勘破生死,达成幸福

一、财富传承常见误区

1. 财富传承不是“生后事”——生前赠与要规划

2. 没有安排不用怕——法定传承也能行

3. 财富传承是件简单的事——写份遗嘱就可以

二、财富传承新时代来临——中高端客户需求解析

1. 背景分析:60年代创富者进入财富交接期

2. 数据分析:中高净值人群数量与财富规模激增

第二讲:财富传承三大核心问题

一、传给谁——家庭结构

案例引入:财产一定会传承给独生子女吗?

案例探讨:股神的4000万遗产继承纠纷

二、传什么?

1. 人力资本

2. 文化资本

3. 社会资本

4. 金融资本

三、怎么传?

1. 金融工具在财富传承中的作用及其特性

2. 法律工具在财富传承中的作用及其特性

3. 财富传承的节奏控制

4. 子女教育也是传承的核心

第二讲:财富传承规划三个维度

一、传承方向——传承心愿

二、传承数量——传承成本

1. 财务成本

1)不同财产种类传承过程涉及的财务成本

2)赠与、遗嘱、人寿保单、家族信托四种工具涉及的传承成本

2. 时间成本

1)公证手续周期

2)评估周期

3)变现周期

4)诉讼周期

三、传承控制——传承风险

1. 人的风险

1)财富所有人被控制

2)财富所有人被认定为无民事行为能力人或者限制行为能力人

3)继承人婚姻变动

4)法定继承人丧失继承权

5)遗嘱继承人去世

6)保单受益人去世(共同灾难中被保险、受益人同时去世等)

7)继承人或受益人时未成年人、不能独立管理财产的人

8)财产无人继承等

2. 财产的风险

1)传承财产价值变动

2)传承财产灭失

3)财产权属有争议

4)财产混同

5)财产非法

6)财产被侵占、没收、强制执行等

3. 工具的风险

1)遗嘱被认定无效

2)人寿保险被拒赔

3)家族信托被击穿

4)法律委托违反法律规定

5)代持风险等

第四讲:财富传承规划要素分析及流程

一、财富传承继承人特性分析

1. 法定继承人【民法典还未生效,生效后修改】

1)第一顺序继承人:配偶、子女、父母

2)第二顺序继承人:兄弟姐妹、祖父母、外祖父母

2. 特殊继承人

1)孙子女、外孙子女——代位继承

2)儿媳、女婿

3)抚养人、赡养人、扶养人

4)意料不到的财产索取人——同居人、远亲、保姆等

二、财富传承财产特性分析

1. 常规财产

1)现金

2)存款

3)房产

4)车辆

5)金银首饰

6)其他事物财产等

2. 金融财产

1)股票

2)债券

3)基金

4)银行理财产品等

3. 企业财产:公司股权等

4. 其他财产

1)死亡赔偿金

2)身故抚恤金

3)丧葬补助费

4)退休金

5)公积金

6)身故保险金

三、财富传承工具特性分析

1. 金融工具特性分析

1)人寿保险

2)保险金信托

2. 法律工具特性分析及演练

1)赠与合同

2)遗嘱

3)法律委托

4)另类工具:资产代持

3. 财富传承工具组合应用——法律工具设立及保单设计

1)遗嘱+人寿保险

2)法律委托+人寿保险

3)赠与+人寿保险

3)赠与+遗嘱+人寿保险

4)遗嘱+人寿保险+保险金信托

5)遗嘱+人寿保险+保险金信托

6)赠与+遗嘱+人寿保险+法律委托

7)赠与+遗嘱+人寿保险+法律委托+保险金信托

四、财富传承制度流程

1. 财富传承心愿KYC

工具:财富传承家庭结构分析模型

工具:财富传承财产确认清单

2. 财富传承方向分析

3. 筛选传承工具,制定初步方案

4. 多种传承方案成本及风险对比

5. 确定最终方案及后续服务注意事项

财富传承案例演练

案例:三口之家财富传承演练

案例:四世同堂财富传承演练

案例:再婚家庭财富传承演练

案例:企业家家庭财富传承演练