课程背景:

重疾新规背景下,重疾险配置需要重视哪些问题?重疾险销售需要什么样的方法?内容与之前销售是否有冲突?保险服务新老问题交织在一起,代理人伙伴急需解决。队伍普遍存在的问题,总结起来主要是几个方面:重疾的认知停留在浅层,不深不透难以触及客户痛点;销售策略单一,没有持续开发新客户的能力,停留在缘故圈;条款责任缺乏把握,无法有效正确处理客户异议等等问题。做好重疾险销售,既要了解一定的医疗健康知识,又要把握客户消费心理,同时对产品责任和合同条款要如数家珍,还要运用合理的销售策略与销售逻辑。

《为爱死磕——百万重疾赢销特训营》课程是鄢利老师多年实践和总结的精华呈现,课程从风险认知出发,硬核演绎服务价值,死磕健康科普,四维营销流程步步为赢,痛点逻辑引导签单,趋势把握百万保额植入,阶梯递进完美促成。多个保险团队参与《百万重疾赢销训练营》之后,团队业绩都实现跨越式的发展。

课程目标:

● 重疾新规全面解析,启动全新销售逻辑。

● 高效理念渗透,让客户快速觉醒并积极规划。

● 构建有杀伤力的重疾险销售话术,高效落地成交百万健康险保单。

● 重疾新规背景下的场景化销售,创新模式实现无痕快销。

● 培育医疗,营养,心理,核赔等全面知识基础,工具化的运用。

课程时间:2天,6小时/天

课程对象:保险营销员,银行客户经理、理财经理、保险公司银保渠道主管

课程方式:授课+互动+演练

课程特色:内容实务化;呈现案例化;训战场景化;引导工具化;课堂互动化

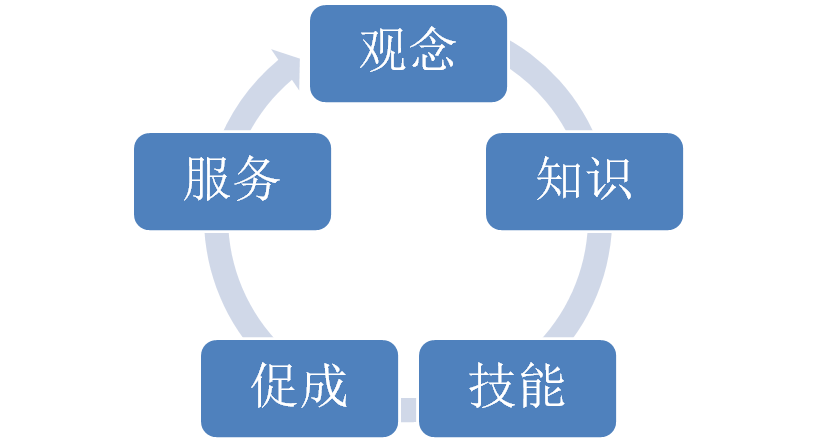

课程路线图:

课程大纲

第一讲:观念篇

一、重新认识重疾险新规

1. 保险销售的本质

2. 风险管理的认知

3. 疾险新定义解读

1)新增三种重疾

2)部分重疾分级赔付

3)三种重疾降级

3)赔付标准趋于严格

4)轻症赔付比例限定

5)轻度甲癌降为轻症

场景训练:四步沟通癌症分级

4. 重疾新规核心影响——价格、保障、理赔、核保

场景训练:后新规时代重疾险沟通话术演练

二、发现客户开拓新场景

1. 新形势下的保险销售

2. 创意赢销

1)职域批量销售

2)场景化营销

3)流量销售模式

4)跨界销售模式

研讨:混合式经营方案

三、升级保险顾问专业服务

1. 升级服务,重塑客户关系管理

2. 升级专业,再造客户心智模式

3. 升级流程,新三讲打开新营销

练习:新三讲与开场白

第二讲:知识篇

一、重疾基础知识

1. 癌症的真相

1)男女性高发癌症详解

2)九个早期预警信号详解

2. 五年生存率应用

3. 癌症治疗误区

4. 心脑血管发病原因与危险因素

5. 基因技术的应用

6. 重疾筛查与防癌体检

通关:六大销售垫板与话术

二、重疾险产品知识

1. 产品类别与应用

思维导图:一张图搞懂重疾险产品

话术练习:两分钟展现专业的方法?

2. 360度玩转重疾险条款

1)条款解读四个原则

2)重疾核保知识

3)轻症病种变化面面观

三、重疾险销售知识

1. 重疾险客户需求

1)从心理学角度看“需求”

案例:胡萝卜+大棒,追求快乐与逃避痛苦

2)销售重疾险不懂心理学,开口就错

案例:心理测试

3)一切营销都是人性引擎

2. 重疾险销售逻辑

1)黑天鹅风险

案例:意外和疾病的概率

2)极限假设

案例:代理人好像黑社会

3)沟通层次

点头式沟通—随意式沟通—深层次沟通

4)崇信权威

场景训练:如何激发客户风险意识?

3. 重疾险销售策略

1)财务规划策略

2)人性引擎策略

3)专业顾问策略

4)场景服务策略

方案研讨:建立独有的场景营销方案

第三讲:技能篇

一、重疾险“三化”实战技法

1. 故事化

场景训练:重疾案例萃取

2. 图像化

1)画图说保险

2)短视频靶向营销

3. 数字化——理赔数据、保障缺口

场景训练:聊天中如何制造保值缺口

二、高手武器库

1. 医保七伤拳

2. 感性认知

3. 说文解字

4. 保单服务

三、专业销售SPIN

1. 专业证明建立提问地位

2. 专业能力制造心理痛点

3. 专业核心设计方案工具

4. 专业价值人生道路引领

视频:电影中的SPIN 技巧

通关演练:健康险销售六问

四、推荐百万重疾保额的技巧

1. 产品呈现策略

1)推荐产品的时机

2)FABE经典呈现

2. 重疾险百万保额的认知

1)站在未来看现在

2)百万保额八大方法

3. 产品PK实战(可结合机构产品)

场景训练:如何应对比较产品的客户?

第四讲:促成篇

一、三动经营促成——服务拉动、活动推动、情感驱动

二、异议处理技巧

1. 重疾险常见异议

2. 解除抗拒点的标准公式

3. 异议处理话术

三、跟进与成交

1. 成交的五个条件

2. 提出交易的要求(方案)

3. 促成的五层方法

第五讲:服务篇

一、专业保单服务

1. 私人保险医生

2. 保单健诊

1)案例复盘

2)如何给保单做正确“体检”

3)保单健诊六问?

4)体检报告呈现

训练:健诊技术模板

3. 保单托管

二、创新健康管理

1. 健康大IP跨界无限

2. 创新场景高频链接

3. 创意策划极致体验

学员福利工具箱:

1)重疾险话术金句

2)重疾险销售逻辑

3)重疾险工具汇总

4)课程思维导图