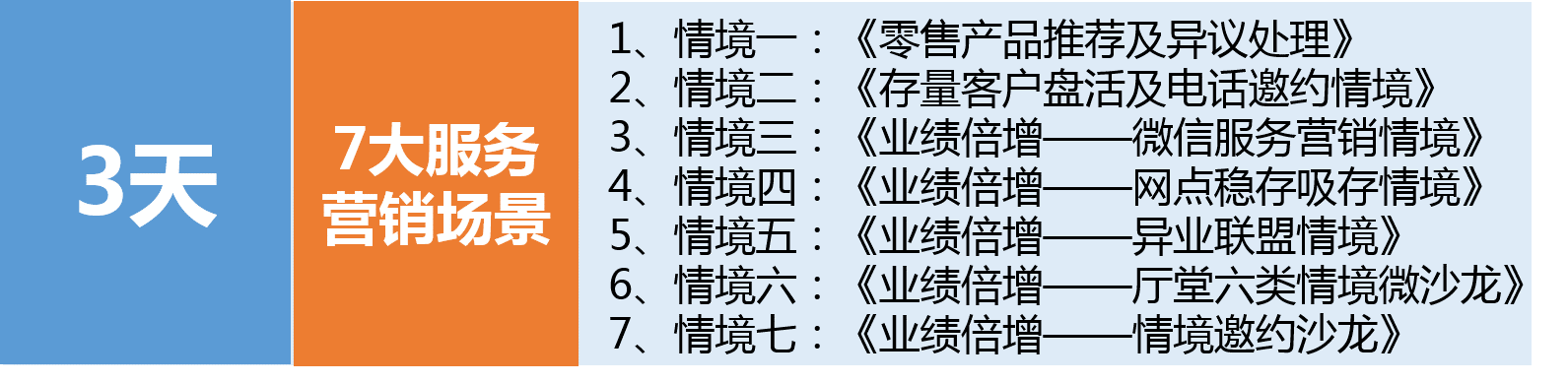

课程时间:3天,6小时/天

课程对象:网点行长、客户经理、产品销售经理

课程背景:

互联网金融冲击下,越来越多的客户不去网点了,各大银行掀起智慧银行转型,传统营销模式电话邀约不到客户、沙龙出不来业绩、存量客户维护压力大、考核指标确越来越重、贵宾客户不断流失,存款新增难上加难,为解决新时代转型下更好的服务营销客户问题,需要客户经理更专业的营销技巧,更新颖的营销策略!

课程设计以6D设计为原理,以结果为导向,紧密围绕客户经理典型营销情境,系统提升客户经理营销技巧,例如:基于产品导向电话邀约、存款情境营销、微信服务营销、情境邀约沙龙异业联盟等,过程设计学、练、用、评,课程结束客户经理即可运用所学知识提升业绩。

课程收益:

● 存量客户维护与电话邀约情境

● 基于建行零售产品推荐及异议处理情境

● 厅堂、存量、代发等7大类客群存款情境

● 微信吸粉、宣传、维护情境

● 异业联盟营销情境

●厅堂客户交叉销售

● 厅堂六类情境微沙龙

● 客户情境邀约沙龙

课程时间:3天,6小时/天

课程对象:网点行长、客户经理、产品销售经理

课程方式:讲授、研讨、情景演练、实战、通关

课程模型:

课程大纲

引言:智慧银行转型过程中网点挑战与机遇

一、客户、网点及银行发展趋势探讨

1. 厅堂发生的变化

2. 客户生活发生的变化

3. 支付宝、百度、微信等互联网平台崛起

4. 国内银行发展的趋势

案例:某国有行全国推行全功能型无高柜网点打造

二、智能化转型下营销的机遇与挑战

1. 从等客上门——主动出击

2. 从业务办理为主——服务营销一体

3. 从简单产品销售——综合产品营销

情境一:零售产品推荐及异议处理

智能化网点转型中产品推荐的痛?

一、信用卡——产品成功推荐五大关键点

信用卡营销案例:深圳农行4天919张信用卡营销,厅堂最多一天119张

1. 信用卡——产品分析与营销话术设计

2. 信用卡——产品异议处理话术设计

3. 有效的营销客户工具设计

案例:信用卡营销工具

案例:基金定投营销工具

4. 有效营销演练及话术通关

5. 信用卡——联动营销

情景演练通关:基于本行信用卡营销买点话术设计及演练通关

二、成功推荐基金定投的四个关键

基金定投营销案例:5天80个基金定投

1. 三个工具

2. 四段话术

3. 基金定投常见异议及应对策略

情景演练通关:基于基金定投营销买点话术及演练通关

三、活利盈——产品成功推荐五大关键点

活利盈案例:5天签约105户活利盈,签约账户季度新增存款2000万

1. 目标客户分析

2. 活利盈买点分析

3. 一段话营销话术设计

4. 活利盈推荐异议处理

5. 一个营销工具

情景演练通关:基于活利盈营销话术及演练通关

四、产品推荐原则及话术提炼技巧

1. 基于零售产品的营销话术提炼

2. 重点产品营销工具设计

案例:信用卡营销工具

案例:基金定投营销工具

案例:现金分期营销工具

沙盘演练:基于重点营销产品工具设计大赛,现场PK呈现

五、业绩倍增——产品推荐之客户异议处理

研讨:销售过程中常见的异议

案例:基于基金定投、保险、信用卡、信用币、理财等产品异议表

1. 基于客户心理产生异议的三大原因

2. 处理异议的三大原则

3. 处理异议的方法

1)处理方法一:冷处理、转移话题,避开正面回复

2)处理方法二:先给客户打预防针防止绝

3)处理方法三:从正面回复客户的问题

情境二:存量客户盘活及电话邀约情境

案例:网点王行长存量客户的困惑

一、存量客户维护的四大现状

二、存量客户盘活三大举措

1. 客户分层管理

2. 客户分类营销

3. 电话邀约与营销

1)基于新一代系统精准客群筛选建模

2)短信群发情境

3)电话邀约情境

案例:某省建行300个分期通电话,只有3意向客户……

案例:广东省农业银行成功的电话邀约,现场447通电话,成功邀约309位,成功率69.12%

三、如何精准找到电话邀约的名单

案例:某银行存量客户电话邀约策略

四、电话邀约四步流程(启-展-释-合)

1. 启-如何让客户愿意听下去

2. 展-产品介绍如何更好抓住客户

3. 释-客户异议处理(结合产品)

4. 合-达成共识

案例1:某行信用卡营销案例

案例2:某行电子银行激活案例

案例3:账单分期激活话术

案例4:理财产品营销话术设计

案例5:建行分期贷款类营销案例

五、结合流程梳理一批客户名单,现场实战

六、实战总结与反思

1. 根据流程每组定制一款产品话术

2. 电话邀约十大注意事项

情境三:微信服务营销情境

导入:微信服务营销现状及困惑

案例:某客户经理,1条短信实现20个金苹果案例

一、微信服务营销四大价值

二、微信个人形象管理

个性案例:个人形象的个性化设计

优秀案例:某银行客户经理

三、微信吸粉情境

1. 厅堂办业务客户吸粉

工具:吸粉工具

话术:吸粉话术及异议处理

2. 厅堂等候区客户吸粉

案例:微沙龙吸粉

1)存量客户吸粉原则及技巧

2)贵宾客户批量吸粉情境

3)普通客户批量吸粉情境

案例:理财客户微信吸粉

四、微信维护及营销

案例:一篇微信带来3000万存款

1. 微信维护的价值

1)微信朋友圈维护?

a八类客户感兴趣宣传类型

b朋友圈点赞技巧

案例:一次点赞失去引发客户投诉!

2)微信朋友圈怎么发?

a微信发送频率

b不同时间微信发送策略

c营销型微信怎么发更有效?

失败案例:某客户经理产品推荐案例

优秀案例:建行某客户经理分期通朋友圈宣传

优秀案例:建行某客户经理金钞朋友圈发送

优秀案例:某客户经理基金营销发送案例

2. 微信群发技巧

五、微信营销技巧

1. 标签建立

2. 微名片制作

3. 客户关键信息备注

4. 加好友以后微信名片推送

5. 微信文章标题吸引力

6. 文案简单明了,买点清晰

情境四:网点稳存吸存情境

案例:某网点8月存款6.5亿,通过增存策略7个月以后存款新增,到8.2亿

一、7类20种精准存款营销

1. 关键时间存款调节类

2. 资金承接类

3. 结算类客群

4. 忠诚稳定类

5. 代工客群类

6. 第三方客群

7. 他行高端客群

二、存量客户吸存策略

1. 不同层级客户吸存策略

1)开源节流——高端客户维护策略

案例:某省建行不同层级吸存策略

案例:汉口银行不同层级客户吸存策略

2. 潜力客户吸存策略

1)潜力客户分析

案例:某省农行不同层级吸存策略

3. 短信吸存策略

案例:建行/农行短信吸存

案例:浦发银行吸存策略

1)短信编辑——短信吸客3个关键

4. 理财类客户存款营销策略

1)理财布局策略

2)理财到期客户产品配置策略

案例:某国有行理财转化策略

三、厅堂客户吸存及挽留技巧

1. 柜面客户吸存策略

1)柜面存款产品及营销话术

2)柜面存款挽留“四步法”

案例:建行版柜面吸存策略

案例:广州民生银行柜面吸存策略

2. 等候区及流量客户吸存策略

案例:某建行厅堂存款营销策略及话术

四、代发资金留存及吸存策略

1. 获客——代发客户10类获客来源分析

2. 经营——维护时机及经营策略

3. 营销——三种代发客户营销策略

案例:浦发银行走进代发营销案例

案例:建设银行走进代发营销策略

五、走进市场抓结算

1. 银行结算类客户现状分析

2. 存量客户结算客户维护及跟进

3. 结算类客户产品配置策略

4. 结算POS/二维码营销策略

5. 结算POS/二维码营销工具设计

案例:建行银行二维码支付(龙商户)营销策略

小组演练:网点精准吸存方案设计

情境五:异业联盟情境

案例:深圳会展中心主办一年一次大型人才招聘会,某行联盟举办,3天开卡1500张

一、异业联盟意义及价值

二、异业联盟情境

1. 社区商户联盟

2. 商圈商户联盟

3. 事业单位联盟

案例:事业单位联盟

三、社区商圈异业联盟模式建立

1. 社区营销困惑

2. 社区商圈联盟四大价值

3. 社区型网点联盟打造

1)客户分析

2)商户盘点

3)商户选择

4)制定方案

案例:上海浦发社区联盟方案

案例:沧州建行异议联盟方案

4. 商户洽谈

讨论:基于不同客户类型的商户洽谈策略

案例:龙商户洽谈策略及话术

案例:照相馆洽谈策略及话术

5. 运行推广

小组研讨:分组社区商圈联盟方案设计

四、专业商圈异业联盟模式建立

案例:广州民生银行玉器市场占有率不断流失……

小组讨论:商圈客户营销挑战?

案例:云南省某农商行建材市场联盟案例……

1. 商圈联盟流程

1)商圈客户盘点

2)商圈客户选择

3)商圈客户洽谈话术及异议处理

a不需要

b我已经有合作银行了

c你们只是雷声大雨点小

4)商圈客户联盟运行及推广

分组联盟方案设计:家具市场、4S店联盟、装修公司联盟、大型超市等

五、连锁店联盟策略

案例:某省建行一次商户POS营销引发2000家连锁店营销商机…

六、事业单位联盟模式建立

案例:多次拜访依然敲不开重点学校的门

1. 事业单位营销挑战

案例:银事联合,创希望工程新篇章

2. 事业单位联盟原则

情境六:智慧银行转型下——厅堂六种情境微沙龙

案例:深圳某国有行某网点每天客流大,人手紧张,如何做好服务的同时做好营销,经过系统培训学习,4天919张信用卡的案例,其中一场微沙龙实现8张信用卡

一、厅堂微沙龙两大形式

1. 服务型微沙龙

2. 营销型微沙龙

3. 服务+营销型微沙龙

二、六种厅堂服务营销微沙龙

1. 人民币识别微沙龙及产品切入

1)理财产品切入

2)大额存单切入

3)基金定投切入

4)代销保险切入

2. 咋骗知识防护微沙龙

1)短信服务切入

2)掌上/网银切入

3. 有奖问答型微沙龙

4. 情感营销型微沙龙

5. 直入主题型微沙龙

6. 对比式切入型微沙龙

三、厅堂微沙龙实施的五大流程

1. 微沙龙开场

1)微沙龙开场三个关键

2. 微沙龙实施及产品推荐

3. 微沙龙产品促成技巧

4. 微沙龙产品推荐异议处理

案例:客户说您别做了,去开一个柜吧

案例:理财收益太低了

案例:信用卡额度太低了

案例:贷款额太少了?

案例:某国有行活利盈异议处理

例如:我需要回家和我家人商量

5. 微沙龙结束技巧

1)微沙龙收尾

2)仓促式收尾

四、厅堂微沙龙成败的十大关键因素

1. 厅堂微沙龙通关演练

2. 以小组为单位,进行微沙龙情境演练,然后PK及通关

情境七:网点情境邀约沙龙

导入:银行网点为什么要举办沙龙?

一、邀约沙龙挑战

1. 要么邀约不到人

2. 要不老师那几个熟悉的面孔

3. 沙龙做了没有效果

4. 电话跟进缺乏话术

失败网沙案例:某行营业网点保险连续3个月没有业绩,组织保险沙龙……

二、沙龙举办失败的六个原因

1. 失败的电话邀约

2. 将沙龙当成产品说明会

3. 举办过于仓促

4. 将沙龙当成任何和负担

5. 沙龙结束后不跟进

6. 活动结束后不总结

三、邀约沙龙种类

1. 服务型沙龙

2. 营销型沙龙

四、成功沙龙实施22个节点

1. 沙龙前9个关点

2. 沙龙中9个节点

3. 沙龙后4个节点

五、成功举办七大关键事项

案例:汉口银行理财沙龙,消费型保险10单,收益型保险5单300万,基金定投户15、信用卡5张,惠鑫存8户

1. 事前准备

1)基于不同月份的沙龙主题选择

2)基于不同客群的沙龙主题选择

3)全年客户沙龙主题例举

案例:建行中秋节服务型沙龙方案

案例:建行理财沙龙方案

2. 邀约话术设计及强化培训

1)产品买点分析及促成话术及异议处理

案例:建行分期通电话邀约话术

案例:农行账单分期电话邀约话术

讨论:基于现有营销产品的话术设计

3. 客户精准筛选及邀约话术设计

1)存量客户精准的客户筛选

2)客户筛选的标准及依据

案例:保险沙龙客户邀约筛选

讨论:基于不同产品导向的客户筛选

4. 客户邀约的注意事项

1)被动邀约

2)主动邀约

案例:厅堂实现常态沙龙邀约策略

5. 会前确认——沙龙前锦囊

六、沙龙中——五步流程

情境讲解:浦发银行实战沙龙模拟

1. 沙龙暖场

1)沙龙暖场目的及技巧

2)工具:

a沙龙音乐集

b沙龙视频集

2. 主持开场

1)沙龙开场——如何快速吸引客户

2)微信群建立——如何更高效吸引客户参与

3)沙龙中——如何润物细无声切入产品

案例:建设银行邀约沙龙开场设计

3. 领导讲话

4. 主讲宣讲

5. 促成配合

1)工具

2)《现场客户意向调研表》

3)《奖品设置技巧》

七、沙龙后——三大举措

1. 过程分析

2. 业绩统计

3. 收单部署

1)工具