课程时间:2天,6小时/天

课程对象:零售客户经理

课程背景:

因疫情影响,银行营销岗位传统线下营销渠道与方法暂时冻结,团队缺失标准工作流程以及工作动作,日常管理与营销推进开始絮乱;

金融脱媒,客户不到网点已经成为常态,尤其是中青年客户,如何通过线上方法有效联接已经成为各大银行在新时代业务发展的重大挑战;

客户偏好,客户的基本金融诉求传统银行不再是唯一可以解决的渠道,传统手段对新生代客户吸引力正在快速弱化甚至不再具备吸引力,如何通过第一原理重建营销思维与动作,吸引客户与我们发生联接成为日常工作关键。

课程收益:

● 转换固化思维,理解新零售下的新营销模式;

● 理解为什么要做营销场景转移及线上营销方法;

● 学会建立客户画像做客户深度分析;

● 学会顾问式营销探寻客户需求;

● 学会从客户外在表现判断客户内心真实动态;

● 学会如何进行产品展示及简单异议处理。

课程时间:2天,6小时/天

课程对象:零售客户经理

课程方式:讲授、研讨互动、视频启发、案例教学、现场演练

课程体系:

课程大纲

第一讲:方向篇——疫情影响客户开发的真实困境

案例分析:疫情之下一家上市农商行的客户经理遇到的获客难题

一、营销陷入价格战的真实原因

1. 利率市场化

2. 竞争白热化

3. 金融脱媒化

4. 营销粗放化

二、客户营销的六个阶段

三、传统营销凤凰涅槃:营销无处不在

1. 逻辑转变:由销售思维向客户思维转变

2. 方式转变:由关系营销向专业营销转变

3. 渠道转变:由单渠道营销向多渠道转变

4. 意识转变:由应付工作向经营自己转变

第二讲:工具篇——足不出户也能营销客户

案例分享:一个由手机银行引发的客户预约爆满事件

工具一:微信

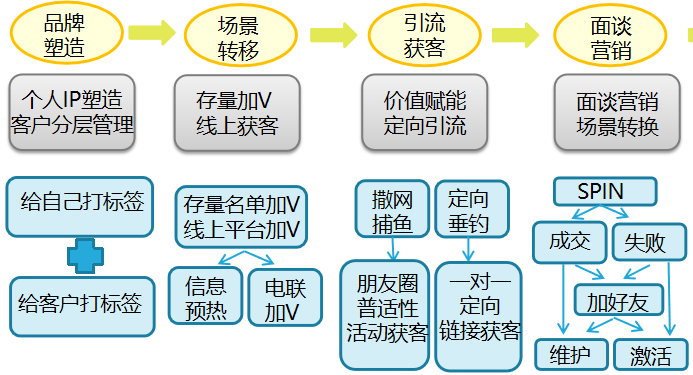

一、品牌塑造——客户深度盘点及个人品牌塑造

1. 客户为导向:客户分类管理——清晰营销方向

2. 包装为基础:专业形象塑造——深化个人形象

3. 赋能为目标:专业+社交——差异化增值体现

4. 内容为渠道:多重形态内容建立——攻心为上

技能通关:建立线上客户标签化管理、个人形象塑造

二、场景转移:线上客户开发及营销场景转移

1. 加名单拓增量

2. 加群好友拓增量

工具分享:加好友话术、自我介绍模板

3. 引流获客:给鱼塘下钩子

案例分享:鹿鹿的金融课堂

4. 微信引流活动

技能通关:设计微信营销活动

工具二:电话

1)客户三量名单筛选

2)客户画像初构建

3)电话邀约五部曲

实战通关:致电邀约客户

第三讲:实战篇——面谈营销—顾问式营销沟通

一、面谈营销前的二级客户画像构建

1. 个人情况

2. 家庭情况

3. 资产情况

二、面谈营销中判断客户沟通风格

案例分析:恩爱的小两口为何离婚?

1. D支配型

2. I影响型

3. S稳健型

4. C谨慎型

三、运用SPIN技巧探寻底层需求

案例分析:为什么同样一个客户销售结果不同?

案例分析:为什么徒弟被打师父被夸?

1. 情景式提问

2. 痛点型提问

3. 暗示性提问

4. 递交解决方案

技能通关:六大客群典型场景通关

四、产品的包装与呈现

案例分析:王大川求偶记

1. 熟悉产品

2. 与客户利益挂钩

3. 多使用具体的数据与案例

4. FABE产品心动介绍法则

五、异议处理

1. 客户疑问背后终极心理需求

2. 从客户行为、表情参透客户内心

3. 聚焦客户关键性疑问

4. 判断客户是否有决策权

六、客户常见异议话术处理

1. 异议处理公式代入

2. 异议话术应对

工具分享:常见异议应对话术