课程时间:2天,6小时/天

课程对象:金融机构(银行、证券、保险、信托、第三方财富、互联网金融公司等)需要学习基金产品的职场人士,尤其适合需要服务中高净值客户的金融人士。

课程背景:

基金销售是银行一线工作人员的重要工作之一,但随着投资人市场认知的逐步完善,以及基金产品复杂度的不断提升,基金销售越来越具挑战性。

挑战一:基金产品越来越复杂,很多从业人员并没有真的读懂基金产品的底层逻辑,这可能是金融理论功底的问题,也可能是没有跟上金融市场创新的步伐。这样导致的后果是无法很好地回应投资人的问题。

挑战二:现在单从产品本身去推动销售已经很难,很多投资人考虑的是为什么他/她需要这款产品?这就要求从业人员有能力从更宏观的角度去讲解产品的价值,而“资产配置”正是这样的一套方法论。

本课程将协助您和团队重新梳理基金市场,力争做到“理论有系统,实操有路径,训练有效果”。

“理论有系统”,要求把不同类基金的来龙去脉阐述清楚,具体包括底层资产的特性,以及投资策略等等;“实操有路径”,课程中将重点剖析和训练如何分解不同类基金的特点,包括其收益、风险、期限和复杂度;“训练有效果”,一则通过与顾问式营销的实操流程做深度结合,二则通过真实的高净值客户配置案例,让学员充分训练到不同基金在财富管理中的运用流程和具体话术。

相信通过本课程的训练,学员将被赋予更系统、更深刻的权益类基金、债券类基金认知,并融合顾问式营销、资产配置等框架,以兼具专业高度和平实语言的方式服务客户或提供咨询。

课程收益:

● 深刻体悟基金产品解读能力与顾问营销充分融合的重要性以及关键节点;

● 学习权益基金的底层逻辑和投资策略,明辨收益、风险、期限和复杂度;

● 学习债券基金的底层逻辑和投资策略,明辨收益、风险、期限和复杂度;

● 高净值客户配置基金产品的案例分析,让学员生动学习流程和具体话术。

课程时间:2天,6小时/天

课程对象:金融机构(银行、证券、保险、信托、第三方财富、互联网金融公司等)需要学习基金产品的职场人士,尤其适合需要服务中高净值客户的金融人士。

课程方式:沙盘+游戏+视频+案例+理论+实操+演练+角色扮演

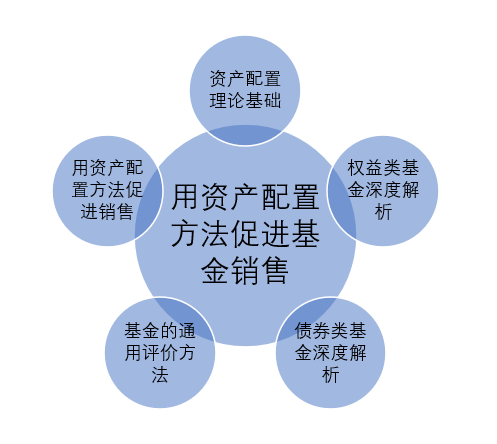

课程模型:

课程大纲

第一讲:资产配置理论基础

一、分散投资的悖论

二、战略性资产配置与战术性资产配置的特征和区别

1. 概念引入

2. 美林时钟

3. “战略-战术”两者比较

三、核心资产配置与卫星资产配置的特征和区别

1. “核心-卫星”组合

2. “战略-战术”与“核心-卫星”的区别与联系

四、资产配置——七要素法

第二讲:权益类基金深度解析

一、权益类二级市场主要投资策略

1. 股票(对冲)策略

2. 固定收益

3. 管理期货

4. 相对价值

5. 事件驱动

6. 宏观策略

7. 组合基金

5. 复合策略

二、权益类私募基金

1. 私募基金的种类

2. 阳光私募产品简述

3. 桥水基金产品概述

实战训练:阳光私募产品分析解读

第三讲:债券理论基础

一、债券种类(按发行主体)

1. 政府债券

2. 金融债券(人民银行、银保监会)

3. 企业债(发改委)

4. 公司债(证监会)

5. 非金融企业债务融资工具(交易商协会)

6. 其他

二、债券种类(按付息方式)

1. 零息债券、2. 定息债券、3. 浮息债券

三、债券种类(按偿还期限)

1. 短期债券、2. 中期债券、3. 长期债券

四、债券种类(按利率确定方式)

1. 固定利率债券、2. 浮动利率债券

五、债券种类(按债券形态)

1. 实物债券(不记名债券)、2. 凭证式债券、3. 记账式债券

六、债券收益来源

1. 经济周期不同阶段配置债券的价值

2. 家庭生命周期不同阶段配置债券的价值

3. 票息收入

4. 价差收入

5. 骑乘收益

第四讲:债券类基金深度解析

一、债券类产品主要投资策略

1. 固定收益

2. 管理期货

3. 相对价值

4. 事件驱动

5. 宏观策略

6. 组合基金

7. 复合策略

二、债券类产品分类

1. 私募基金

2. 公募基金

3. 开放式基金

4. 封闭式基金

5. 分级基金

实战训练:债券类产品分析解读

第五讲:基金的通用评价方法

1. 基金经理

2. 投资风格

3. 四分位排名

4. Alpha阿尔法

5. Beta贝塔

6. TR指标

7. SR指标

8. JM指标

9. IR指标

第六讲:用资产配置方法促进销售

一、财富管理市场的客群分析

1. 9类典型客户

2. 行为模式分析法(客群 )

3. 生命周期分析方法

4. 财富量级分析法

二、PPF分析法

1. 了解过去

2. 分析现在

3. 展望未来

三、讲解资产配置原则的前期准备工作

1. 宏观经济/大类资产配置报告的准备

2. 按照客户资产量级分类讨论

3. 解读当前的资产配置建议书

4. 投资者沟通

四、资产配置原则的沟通流程

1. 上一年投资总结

2. 讲解本期宏观经济环境/大类资产/小类资产的表现预测

3. 讲解本客户的资产配置

4. 促成的关键要素和投顾最常用的工具包

实战训练:角色扮演——高净值客户的资产配置建议