课程背景:

数字智能时代,一切业务数据化,一切数据业务化。面对当今复杂的经营环境、更加激烈的市场竞争,许多企业利润下降,甚至出现亏损,企业经营面临困难,还贷能力大打折扣。对商业银行来说, 企业客户提供的财务报表是判断其资信状况的主要依据, 识别企业客户财务报表的真假, 对选择优质客户、提高信贷资产质量、降低信贷风险非常重要,在识别客户虚假信息方面具有不可替代的作用。财务报表代表企业的经营状况,数据背后都隐藏着实际管理问题以及潜在的风险,如何具备透过企业有用的财务信息,对目标企业进行科学分析和准确判断,如何通过财务报表识别客户的信用风险,如何提高银行信贷资产的质量和安全?如何透视三大报表来直视企业所隐藏的玄机?到底什么样的财务分析能让企业发现问题、并及早解决问题?

课程收益:

【熟悉掌握】了解财务报表分析基本理论与知识框架,通过报表数据透析企业的管理问题

【精准决策】运用大数据的财务分析方法,提高企业决策质量,降低决策风险

【熟练应用】在数据中找问题,在问题中找方法,财务报表及运营综合分析实践中举一反三

课程时间:2天,6小时/天

课程对象:银行行长、银行中高层管理人员、银行中小企业部信贷经理,客户经理,授信评审负责人,信用经理以及相关工作人员

课程方式:讲师讲授+案例分析+经验分享+小组讨论+实操演练,要求全员参与

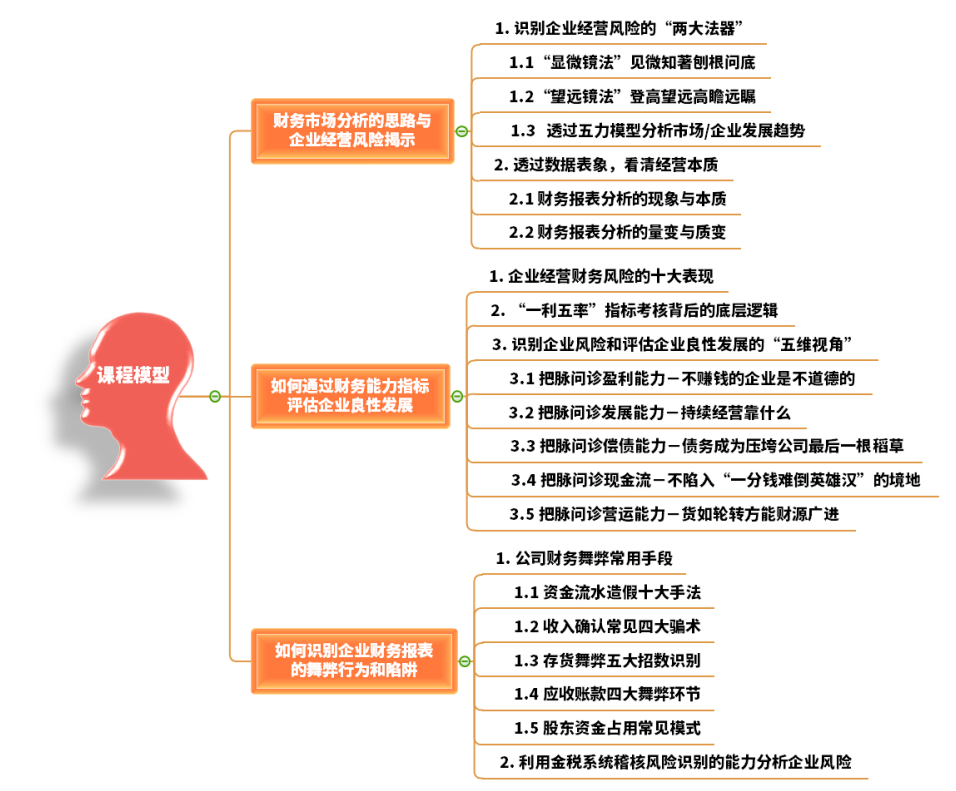

课程模型:

课程大纲

第一讲:财务市场分析的思路与企业经营风险揭示

一、识别企业经营风险的两大法器

显微镜法见微知著

1)层层深入,刨根问底

2)五个为什么分析法

背景来由

场景应用

举一反三转化应用:企业利润为什么下降了?

举一反三案例剖析:通过分析企业库存存货所折射的实际管理问题而果断出手降低信贷风险

深度思考:如何发现企业高库存风险

望远镜法登高望远

对比行业财务价值,找到自身差距

对标管理灵魂三问:

行业对标数据从哪来?

对标的对象需要注意哪些问题?

对标的效果有哪些?

案例分享:通过数据的对标分析企业的经营状况

跳出财务看企业,看懂行业盈利模式

透彻理解商业世界需要财务思维

巴菲特的选股理论

透过ROE理解企业赚钱的商业之道

杜邦分析法拆解三种商业模式

杜邦分析法的四大核心指标

案例讲解:三种商业模式的企业经营风险分析思路

案例讲解:关注不同行业企业的商业特征和差异性

借鉴波特五力分析模型从行业的5个角度看企业

潜在/新进入者的威胁

购买者的议价能力

替代品的威胁

供应商的议价能力

行业内竞争对手的实力

案例讲解:透过五力模型分析与评估贷款企业核心竞争力

案例讲解:透过五力模型分析市场趋势识别企业经营风险

二、透过财务数据的表象,看透企业经营的本质

财务分析的现象与本质

货币计量的报表不能反映非财务信息

警惕财务指标表象背后的假象

财务分析的量变与质变

企业由盛转衰的五个信号

量变到质变的4种财务分析启示

关注异常变化

分析演变趋势

预测未来风险

警钟长鸣

案例讲解:如何真正识别企业的经营风险

案例讲解:如何察觉企业由盛转衰的蛛丝马迹

第二讲:如何通过财务能力指标评估企业良性发展

企业经营财务风险的十大表现

资产负债率居高不下,无力偿还到期债务,且无重组计划;

关联企业之间转让资产、债务担保、转移资金等使资产灵活性降低;

现金流入结构不合理、收益质量差、营业现金不足,现金流量入不敷出;

资产运营效率低,应收账款和存货大量积压,周转率下降;

营业收入发生萎缩,依靠关联交易或虚构销售收入来弥补;

利润结构不合理,大量来自政府补贴,费用支出增加,税负较高;

多元化经营处理不好,投资方向不明确,多样化经营处理欠妥;

不动产投资额巨大、购建周期过长,用短期融资支持长期资产;

缺乏基于提高企业核心竞争力和基于提高资产报酬的财务策略;

税务筹划不当,税负过重,出现错计、漏缴,违规被罚款。

解读:一利五率指标考核背后的底层逻辑

启示:识别企业风险和评估企业良性发展的五维视角

把脉问诊盈利能力-不赚钱的企业是不道德的

1)利润表:不可不察的绩效成绩单

利润表的八大功能

利润的结构:三收三费三利润

收入的确认原则

成本费用的确认原则

解读:透过收入的确认原则识别企业的舞弊VS真实经营状况

利润表的解读思路与方法

从结果着手,先看结果再找原因

重点看盈利情况

利润表的4大局限性

分析增长能力

案例解读:某企业利润表巨亏说明企业的盈利能力差吗?

把脉问诊发展能力-持续经营靠什么

判断公司盈利持续性标准

重要客户是否稳定

利润是否靠主业

主营产品是否属于淘汰类范围

是否靠税收优惠或财政补贴吃饭

是否靠重要商标、专利等吃饭

案例解读:某昔日霸主不靠主业靠投资所带来的财务危机

把脉问诊偿债能力-债务常常成为压垮公司的最后一根稻草

1)透过资产负债表看企业经营状况

通过截面,诊断企业是否贫血

企业的新陈代谢是否正常

资产的变现能力和流动性是否太差

企业的债务负担是否超重

资产决策的三大核心问题分析

从资产负债表看公司风险偏好

从资产负债表看公司战略转型

从资产负债表看公司决策成败

透过资产负债表看清实质管理问题

资产未必是资产,看清数据的假象

负债未必是负债,负债的双面性

公司资产质量分析的7大思路

案例讲解:企业常见舞弊手段的识别与提示

把脉问诊现金流-企业经营立身之本

经营活动表项解读企业造血功能

投资活动表项解读企业换血功能

筹资活动表项解读企业输血功能

经营获得的现金流分析要点:能否立身之本

投资获得的现金流分析要点:能否锦上添花

筹资获得的现金流分析要点:能否雪中送炭

企业现金流的八大情形分析

导致企业资金链断裂的五大核心原因

经营性现金流缺乏

固定资产投资过大

过多库存积压滞销

应收账款逾期过多

过多的短期借款

案例分享:通过财务数据透析某上市企业经营问题而果断出手

把脉问诊营运能力-货如轮转方能财源广进

1)存货周转率

评估存货管理成效的指标

存货周转天数

存货周转率

存货占总资产比重

应收账款的管理

应收账款控制成效

应收账款周转天数

应收账款增长率

应收账款占总资产比重

交付:五大财务能力指标KPI解读及计算公式

第三讲:如何识别企业财务报表的舞弊行为和陷阱

一、公司财务舞弊常用手段

资金流水造假十大手法

资金流核查八大程序

收入确认4大骗术17种手段

收入操纵的分析程序

存货舞弊的五大招数

存货核查的六大手段

应收账款的舞弊陷阱

判断应收账款余额是否正常的方法

判断应收账款风险的方法

应收账款的质量分析

应收账款的四大舞弊环节

应收账款异常或舞弊的可能表现

应收账款舞弊识别方法举措

案例讲解:某上市企业的财务舞弊分析识别

二、利用金税系统稽核风险识别的能力分析企业风险

金税系统的强大管控:一个平台、二级处理、三个覆盖、四个系统

金税系统大数据判断异常的6个检验

企业收入、成本、利润、库存、银行账户、应纳税额监管红线

银行账户的预警信号

金税系统对企业的具体影响